前沿拓展:辽阳化妆品品牌十大排行榜

痛经所引发的症状不仅仅来自有局部的肚子疼痛,还会导致全身诗补部位出现变化,比如伴随的乳房部位的胀痛以及胸闷烦躁、悲伤易怒、心惊失眠、头痛头晕、恶心呕吐、胃痛腹泻、倦怠乏力、面色苍白、四肢冰凉、冷汗淋漓、虚脱昏厥等症,所以进行积极的正规的调节是很重要的。

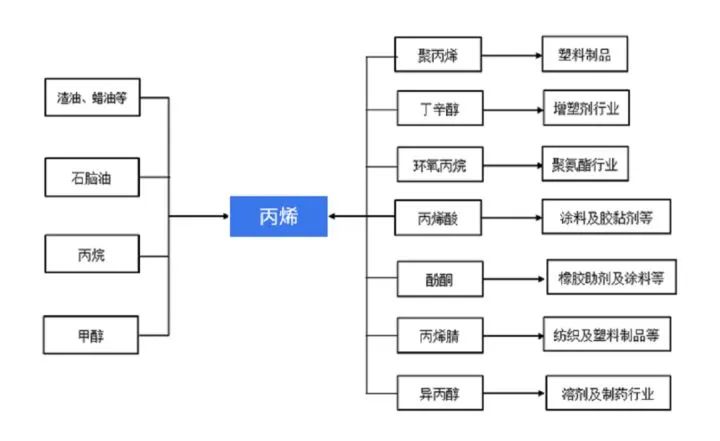

丙烯是世界上产量大的化工品之一,也是重要的基础化工原料,其下游产品广泛应用于塑料、家电、医疗器械、合成纤维、化妆品等。丙烯工业是石油化工产业的核心,在国民经济中占有重要的地位,世界上将丙烯产量作为衡量一个石油化工发展水平的重要标志之一。

丙烯主要生产工艺

丙烯主要生产工艺从丙烯的供应来说,一种为传统的工艺路线,包括蒸汽裂解、炼厂催化裂化FCC分离、重度催化裂解DCC等;另外为On-Purpose的工艺,包括丙烷脱氢PDH、烯烃歧化、MTP等。

1、裂解乙烯副产物

蒸汽热裂解乙烯的原料包括石脑油、乙烷、乙烷/丙烷、丙烷、混合原料、丁烷、LPG、炼厂干气、柴油等。

裂解乙烯工艺中的乙烯收率与操作参数有一定的关系,但是更主要的是与原料特性有关,从多产乙烯、丙烯的角度,烷烃>环烷烃>单环芳烃>多环芳烃。从乙烷到柴油,相对分子量越大,乙烯、丙烯的收率越低。

乙烷作为原料的双烯(乙烯+丙烯)收率在80%左右,丙烷为原料约为60%,石脑油为原料约为45%。一般情况下,以石脑油为原料的裂解乙烯生产路线,对应的乙烯收率约为31%,丙烯16%;而以乙烷为原料的裂解乙烯路线,对应的乙烯收率约80%,丙烯约3%。

一套的裂解乙烯装置一般有多台裂解炉,包括循环乙烷裂解炉、轻质原料裂解炉、重质原料裂解炉等,以适应原料的多样化,因此丙烯的产量变动较大。

2、炼油厂副产物

炼厂丙烯主要来自催化裂化(FCC)、减粘/热裂化和焦化等三类装置, 其中FCC 丙烯约占炼厂丙烯的97%, 是丙烯的第二大来源。

催化裂化是炼油厂生产汽油的主要装置之一,常用的催化裂化技术可以分为两类,一类是催化裂化多产汽油,降低烯烃技术如:MIP、MIP-CGP、FDFCC、MGD等;另一类是催化裂化多产低烯烃技术,包括DCC、CPP、MIO、MGG、ARGG等。

常规的催化裂化中丙烯收率约4%,乙烯收率小于1%,混合丁烯收率10%,汽油收率约58%;重度催化裂解DCC技术是以大化丙烯生产为目标,丙烯收率可达20%以上。

3、丙烷脱氢PDH

丙烷脱氢是On-purpose的工艺,一般生产一吨丙烯需要1.2吨丙烷,少量副产氢气,是近年来快速发展并成为丙烯供应有补充的工艺路线。

丙烷脱氢是强吸热反应,提高温度和降低压力有利于脱氢反应的进行以提高收率,商业化的反应温度在500-680度范围内,压力在负压和微正压之间。由于是高温反应,副产一些轻烃和重烃;而热分解在催化剂上容易结焦,降低反应活性,因此需要频繁的催化剂再生和复杂的反应器设计。

目前成熟的应用技术包括UOP的Oleflex工艺、Lummus的Catofin工艺、以及Uhde的STAR工艺等。工艺的主要区别在于催化剂、反应器设计和催化剂的再生方法。

4、烯烃歧化

烯烃歧化是以乙烯和2-丁烯为原料反应生成丙烯的过程,较为成熟的技术主要有Lummus公司的OCT工艺和IFP公司的Meta-4工艺。

OCT工艺需要对碳四原料要求严格,丁二烯、异丁烯以及极性物质如硫、醚、醇、水等含量过高,会导致催化剂活性降低。

5、甲醇制烯烃MTO、煤制烯烃CTO

以甲醇为原料,或煤经过甲醇;其中乙烯/丙烯收率比可在0.77-1.33间调节;也有以鲁奇公司为代表的MTP专门生产丙烯的工艺。

典型的MTO装置分为甲醇转化和轻烯烃回收两部分,甲醇转化包括:反应-再生单元、进料汽化和产品急冷单元;轻烃回收包括:产品气压缩及碱洗、冷分离、热分离、丙烯制冷和烯烃催化裂解(OCC)单元。

MTO的产品气中包含一定量的碳四、碳五烯烃类,需要将此部分烃类进一步转化。

MTP与MTO相比在于催化剂的选择性,由于反应的单程丙烯选择性不高,反应器出口还有大量的乙烯、碳四和碳五等,需要将这些物料返回反应单元,因而会大幅增加装置的投资和能耗。

6、其余生产路线

Superflex、ACO、CPP、OCC、OTC等。

丙烯行业现状分析从国内丙烯行业供给情况来看,近年来,受下游需求拉动,国内丙烯产能持续快速扩张,2021年我国丙烯产能为5000万吨,同比增长11.68%,产量为4297万吨,同比增长19.03%,自2017年以来年均复合增速分别为9.96%、10.94%。

从需求情况来看,丙烯表观消费量持续增长,据统计,2021年我国丙烯表观消费量为4538万吨,年均复合增速为9.59%。

从下游需求结构来看,2021年我国聚丙烯占比丙烯下游需求的71%。

从市场价格来看,近年来我国丙烯化工原料出厂价格基本保持稳定,在7000-8500区间波动。据统计,2022年05月,国内丙烯出厂报价为8538元/吨,同比增长率为9.65%。

注:图中当月价格为期末值,2022年05月数据为5月11日数据。

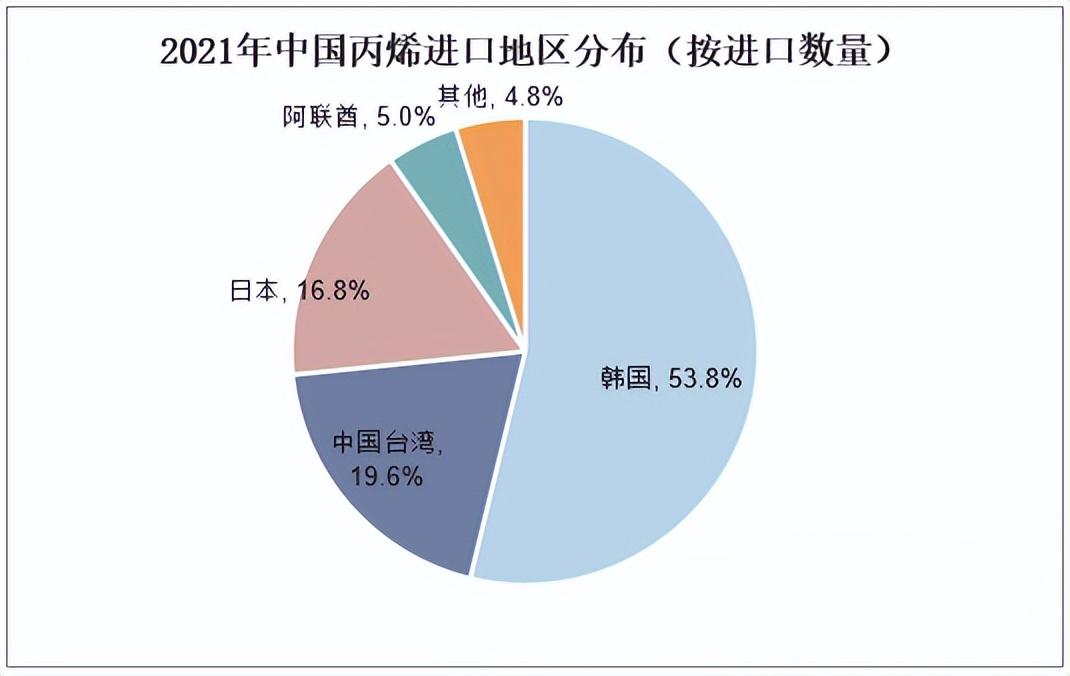

从进出口贸易情况来看,我国丙烯对外依赖度较高,年进口量远大于出口量。据统计,2021年我国丙烯进口数量为249.4万吨,进口金额为26.2亿美元。

从丙烯地区进口分布情况来看,我国主要进口地区是坩埚、中国台湾和日本,2021年进口数量占比分别为53.8%、19.6%、16.8%。

丙烯生产企业产能情况

丙烯生产企业产能情况目前国内拟建设丙烯产能共计1602万吨,以PDH产能为主,共规划了877万吨,占比54.74%;煤制烯烃路线规划产能240万吨,占比14.98%;传统生产工艺常规精馏、蒸汽裂解规划产能占比分别为15.29%、14.98%。

在“双碳”背景下,丙烯规划生产装置中油制烯烃路线、煤制烯烃路线减少,未来丙烯产能增量主要来自PDH装置,说明该生产路线在国内能源结构和环保政策背景下具有更强竞争力。

丙烯不同工艺利润对比分析

丙烯不同工艺利润对比分析

纵观近五年中国丙烯产业盈利状况,2018年至2021上半年各生产工艺盈利能力均表现相对可观。

自2021下半年以来,伴随原料价格走高叠加新增产能释放后进一步加剧市场供需矛盾,以及下游聚丙烯需求折损进一步加大,丙烯开始呈现倒挂局面。

丙烯下游行业分析

经过多年发展,丙烯下游产业已逐步进入成熟期,从消耗丙烯的主要途径来看,前五位分别是聚丙烯(73%)、丁辛醇(7%)、环氧丙烷(6%)、丙烯腈(6%)、丙烯酸(4%)。

1、聚丙烯

2021年我国投产11套聚丙烯装置,增加规模330万吨。截至2021年末,我国建成聚丙烯规模3609万吨,单套大规模聚丙烯装置45万吨/年。2022年,我国计划投产23套聚丙烯装置,新增产能将达到883万吨/年左右。

“十四五”期间,虽然我国有中韩石化、古雷炼化、中海石油宁波大榭石化、广东石化、东莞巨正源科技有限公司二期、天津石化、东华能源(宁波)新材料二期、宝丰能源、金能科技、辽阳石化、镇海炼化、宁夏润丰新材料科技、山东京博石化、广西炼化和天津渤化集团等多家企业计划新建或者扩建聚丙烯生产装置,但由于受到生产技术及新产品开发不足等因素的影响,加上产品的同质化现象依然严重,高端产品仍需要大量进口。

目前对外依存度较高的高端聚丙烯专用料主要包括两大类产品:首先是一些大宗品种的高端牌号,如高结晶度聚丙烯、高刚性聚丙烯和高熔体强度聚丙烯产品等;另外是一些特殊品种的聚丙烯产品,如超低灰分聚丙烯等。

2、丁辛醇

丁醇和辛醇可在同一装置中用羰基合成法生产,故习惯上合称为丁辛醇。

在2018—2019年产能达到峰值后,国内丁辛醇产能相对稳定,年内近诺奥4万吨丁醇装置投产,后期仅广西华谊新材料、宁夏百川有新装置在建。2021年正丁醇供给总量能在236万吨,辛醇大约在247万吨,预计产量分别在224万吨和205万吨。

丁醇下游产品主要是丙烯酸丁酯、醋酸丁酯、邻苯二甲酸二丁酯(DBP)等,而辛醇主要用于生产邻苯二甲酸二辛酯(DOP)、对苯二甲酸二辛酯(DOTP)、丙烯酸辛酯等。DBP,DOP,DOTP增塑剂使用受到限制,影响丁辛醇的市场需求,丁辛醇产业应向附加值高、技术含量高的特种增塑剂方向发展。

3、环氧丙烷

环氧丙烷为目前市场上流通交易额排名前三的丙烯衍生物。其大用途是合成聚醚多元醇,进而与TDI/MDI反应进一步合成聚氨酯高分子材料,广泛用于软体家具、汽车、冰箱冷柜、建筑保温材料及防水涂料等领域。此外,环氧丙烷还可用于表面活性剂、润滑剂等行业,也可吸收二氧化碳制造可降解塑料(PPC)。

2020年之前,我国环氧丙烷产业供需呈现供不应求的状态,属于化工产品中利润回报率偏高的原料中间体,进而吸引了大批投资者的青睐。2020年新冠肺炎疫情突发,导致新产能投产延后,2021年作为国内环氧丙烷集中扩能的首年,见证了供需格局从紧平衡到宽松平衡的过度。

据统计,2022年共计224.5万吨/年新增产能,虽个别存延期可能,但如此数量的产能释放,2022年作为集中扩能期的第二年,环氧丙烷市场将面临更大的挑战。从产能增速情况看,预计未来供需关系将发生大的变化,行业盈利水平将趋于弱化。2020年,国内共有环氧丙烷生产企业19家,其中13家位于华东地区,产能占全国总产能的69.3%。

随着国内环氧丙烷建设高潮的到来,环氧丙烷市场供应过剩的风险逐渐加大。

4、丙烯腈

近年来,丙烯腈行业产能集中扩张,但传统需求的跟进力度不及供应增加力度。供需错配下,丙烯腈行业格局发生变化。2021年,我国丙烯腈产能315.9万吨/年,产量231.78万吨,表观消费量234.16万吨,消费量稳步增长。2021年国内产量增速为19.9%,产能增速16.5%。

丙烯腈的消费领域主要分布在腈纶、ABS树脂(含SAN树脂)、丙烯酰胺(含聚丙烯酰胺)、丁腈橡胶和精细化工等行业。

我国近年来汽车和家电等行业快速发展,ABS消费比例逐年上升,于2016年取代腈纶成为丙烯腈需求大的产业,尤其是近年来ABS行业利润丰厚,工厂生产积极性高,开工基本处于满负荷,故产能及产量出现连年递增。

腈纶近年来替代品不断增多,长期处于亏损阶段。

因我国对污水处理的要求越来越高,促使聚丙烯酰胺的需求量增加,特别是出口量增长较快。

近年来,丁腈橡胶和精细化工等领域发展较好,尤其是丁腈胶乳近年来投产较多,2021年产能从120万吨/年增长至220万吨/年,对原料丙烯腈的需求也将越来越多。

随着新产能的陆续投产,国内丙烯腈行业发展将逐渐成熟,未来三年丙烯腈产能将达到582.9万吨/年。目前供过于求的趋势已经形成,未来市场局势不容乐观。目前来看,2022—2023年我国丙烯腈供应压力比较大,仅下游ABS的大面积投扩产也不能改变供应过剩格局。

5、丙烯酸

近几年我国丙烯酸丁酯需求不断提升,从2016年的129万吨迅速增至2021 年的212万吨,复合年均增长率达到10.4%。尤其是2021年消费同比增长18.7%。

受需求拉动,国内丙烯酸产能也在快速增长,新增丙烯酸产能将占亚洲地区新增产能的66%。

目前,我国共有丙烯酸生产企业19家,有产能为335万吨。据预测,到2024年丙烯酸产能将出现可观的增长,提升至1035万吨/年。未来新增产能主要集中在我国,预计2024年国内产能占比从40%提升至45%。

新建丙烯产能的企业也关注到了上述产品,在规划丙烯产能的同时,也配套了除聚丙烯以外的差异化下游产业链。如广西华谊新材料的75万吨/年PDH配套了40万吨/年丙烯酸及酯、30万吨/年正丁醇和10万吨/年SAP;巴斯夫(广东)一体化项目配套有2×19万吨/年冰丙烯酸1&2(GAA1&2)装置、37.5万吨/年丙烯酸丁酯(nBA)装置、10万吨/年丙烯酸异辛酯(2-EHA)装置、50万吨/年丁辛醇。

除了这些传统的下游领域之外,还有一些新拓展的应用值得关注。前不久,万华化学宣布建设32万吨丙烯法BDO,这是我国大陆地区首套丙烯法BDO装置。丙烯路线制BDO,又称丙烯醇路线,由丙烯制成丙烯醇,再由丙烯醇与CO进行醛化反应生成醛基丙烯醇,再与氢气反应生成BDO。其中丙烯制备丙烯醇的工艺又有三种:环氧丙烷异构化法、丙烯醛还原法和醋酸丙烯酯法。万华、华谊钦州、中景石化等一系列企业都有希望走丙烷脱氢制丙烯,往下游发展BDO。

丙烯行业未来发展趋势1、从供应角度看

“十四五”期间,我国丙烯产业产能将继续扩张,产业链继续向规模化、上下游一体化发展,2021—2022年丙烷脱氢(PDH)新增产能将持续集中爆发,预计“十四五”丙烯新增产能达到2340万t/a,总产能将达到6858万t/a。

与“十三五”期间丙烯增长方式不同的是,由于原油价格长期处于低位徘徊,且“十四五”期间将推进碳排放交易市场,以煤原料为主的烯烃生产工艺面临较大的压力,将更有利于油制丙烯生产路线以及丙烷脱氢工艺路线,特别是丙烷脱氢生产工艺将成为“十四五”期间丙烯产业的投资热点,预计到“十四五”末期我国丙烷脱氢产能将超过催化裂化工艺,成为我国丙烯第二大生产路线。

但丙烷脱氢工艺的经济性主要取决于原料丙烷与丙烯的价差以及丙烷的稳定获取,地缘政治等因素导致丙烷原料供应具有不确定性,另外国内“十四五”初期产能将集中爆发,未来丙烷脱氢工艺经济性存在着一定的风险。

2、从需求角度看

聚丙烯是“十二五”“十三五”期间国内丙烯消费保持较快增长的主要驱动力,其他下游产品消费增速较为平稳。“十四五”期间,随着经济进入高质量发展阶段,汽车家电等传统消费领域发展速度放缓,且各地政府加快推进限塑、禁塑政策,对丙烯下游消费增长起到消极作用,预计“十四五”期间丙烯需求增速将大幅回落至4%左右,到“十四五”末期,当量消费量达到5590万吨左右。

由于国内目前丙烯下游产品新增产能以聚丙烯为主,且聚丙烯仍以大宗料居多,产品高端化和差异化不足。预计“十四五”期间,丙烯产能将大大超过当量消费量,进口缺口将继续缩小,产业链竞争激烈,国内市场将出现大宗料产能过剩、高端产品靠进口的局面。

来源:烃多多

免责声明:所载内容来源于互联网,微信公众号等公开渠道,我们对文中观点持中立态度,本文仅供参考、交流。转载的稿件版权归原作者和机构所有,如有侵权,请联系我们删除。

拓展知识:辽阳化妆品品牌十大排行榜