前沿拓展:夏威夷日系化妆品牌排行榜

(报告出品方/作者:国泰君安证券,訾猛、闫清徽、杨柳)

1. 化妆品:70s 起高质量发展,功护肤及高端品类受益,90s 后展现相对韧性1.1. 启蒙阶段(古代-1945):西式化妆品普及与战时归零

明治时代以前,日本传统审美为白面、黑齿、红唇。伴随着江户时代 工商业的快速发展,大阪、京都和东京地区人民的生活水平提高,产生了赏花、相扑、歌舞伎等文化,化妆在上至贵族下至普通平民中迎 来了爆发,浓妆开始流行,女性将脸涂得雪白,并开始使用胭脂和口 红,用红色装点唇部和眼部。此外,上流阶级已婚女性剃眉重画、染黑牙,即“黑齿、引眉”,以作为自己已经完全抛弃了之前的虚荣心和 享乐的心性的一种证明。白、黑、红三色是日本古代妆容种主要使用的颜色。

明治维新后西式化妆品传入,日本第一批本土化妆品企业诞生。日本 明治维新(1868)接轨西方,日本传统审美被西方认为奇怪,因 此政府要求上流阶层的人们废除传统的黑牙和剃眉。而后,随着欧美 文化潮流的传入,现代化妆品在上流社会中开始渗透,进口与国产化 妆品同时盛行。现在常见的爽肤水、洗面奶等护肤品是在明治时代 (1868-1912)从西方传入日本的,日本本土企业也陆续推出化妆水、 肥皂、牙膏、香水、发油等西式化妆品及日化产品,而当时流行的香 粉(白粉、水白粉)则为日本传统的延续。顺应时代洪流,日本诞生 了第一批现代意义上的化妆品公司,的资生堂(1872 年成立为西 式药房,1897 年推出“红色蜜露”化妆水)、花王(1887 年前身长濑 商店成立,1890 年推出“花王”牌美容皂)均于这一时期成立。

大正及昭和时代,现代化妆品完成民众普及。大正时代(1912-1926 年),西方文化逐渐渗透到人们的日常生活中。随着社会上女学生和职业女性的不断增加,每天不得不抛头露面的女性必须采用更加简易的 化妆和护肤手段,因此,比起传统日式护肤品更加方便快捷的西式护 肤品成为热门,以化妆水,化妆液,乳液为主的基本护肤品完成从贵 族到大众的进一步普及。昭和初期,面霜、口红等不断出现,护肤、 化妆更普遍化。护肤方面,二战前日本已经基本形成了一套完整的化 妆保养体系;彩妆方面,尽管传统习俗遭到废止,但日本仍延续白、 黑、红三色审美,粉状底妆大受欢迎、口红得到普及。

二战期间化妆品行业受到政府限制,行业萧条。二战时期物资匮乏使 得日本政府有意限制化妆品行业,昭和 12年进口化妆品被规定为品,昭和 14 年文部省通知禁止口红、白粉、胭脂。当时的妇女团体也 号召了广大妇女少使用化妆品,昭和 17 年 6 月《妇女之友》上曾刊登 过“保护后方,然后再美”的标语。资生堂等化妆品企业在此时期艰难度日,转身开始生产肥皂、牙膏、鞋油、钢笔、维生素等产品来维 系企业。

1.2. 蓬勃发展阶段(1945-1975):护肤彩妆随经济同步腾飞

二战后随日本经济腾飞,化妆品行业同步快速增长。二战后日本百废 待兴,同时朝鲜战争的军需订单拉动日本经济快速复苏。此后,以 1955 年开始的神武景气为起点,日本在制造业拉动下步入经济高速发展期,1955-1975 的 20 年间名义 GDP 基本维持双位数增长,于 1968 年 超越德国成为世界第二大经济体,至 1975 年日本人均 GDP 达到 4674 美元。随经济发展,居民收入和消费水平提升、结构优化,日本家庭 食品消费占比由 1950 年占比约 60%下降至 1975 年的 32%,可选消费占比提升,此外电视机的普及带动了化妆品的快速渗透。从产值口径来 看,日本化妆品产值由 1946 年的 5 亿日元快速增长至 1975 年的 5132 亿日元,其中 1955-1975 年 CAGR17%,略高于同期名义 GDP15%的复合增速。从消费端看,日本家庭美容用品(化妆品为主)支出增速与家庭收入、消费支出增速整体一致,且在 60 年代下旬在消费支出占比中 显著提升,1963-1975年日本家庭美容用品复合增速达 13%。

从品类结构看,快速成长期护肤占比略有下降、彩妆日化及其他品类 占比提升。1960 年日本化妆品产值中,护肤、彩妆、香水、日化及其 他(主要包含洗发、护发、染发、牙膏等)占比 39%、11%、2%、48%, 1970s 护肤占比下降至 30%左右,彩妆占比 15%上下,香水基本维持低 个位数占比,日化及其他占比 54%左右,其中“其他化妆品”类目占比 由 1960 年的 13%提升至 1970 年的 30%,体现了随化妆品行业发展,基 础护肤、日化需求被满足后,产品趋于细分满足消费者多元新需求。

但整体看,日本并未出现的先护肤、后彩妆的渗透更迭趋势,护肤化妆习惯在代际间基本同步培育。与护肤普及后,2016 年渗透率提升驱动中国彩妆市场爆发式增长不同的是,从品类增速看,日本并未 出现的先护肤、后彩妆的轮动崛起,护肤和彩妆增速趋势基本同 步,主要因护肤和化妆习惯在每一代消费者中基本同步培育。日本传统化妆习惯以及“不化妆=失礼”的社会文化导致每一代的年轻人基本 在成年后,同时开始重视护肤、并使用彩妆。

Pola 研究所 2019 年消费者调查显示,日本每一代女性的护肤、彩妆渗透率基本均在 17-18 岁 大幅提升,如 2019 年处于 60-64 岁年龄段的女性,该群体在 18 岁时 (对应 1973-1976年)护肤、彩妆渗透率已达 70%+、50%+,而在 24 岁 时(对应 1979-1983年)护肤、彩妆渗透率已超90%,且新一代消费者 的使用习惯培育出现提前化的趋势。因此我们认为,日本文化导致女性的护肤和彩妆渗透率在代际间差异较小、同步在化妆品行业快速增长的 20 年间进入高速成长期,这与中国彩妆渗透率在年轻人中显著偏 高有所不同。

消费者审美偏向美国化,西式彩妆产品持续受到欢迎。二战后美国对 日本进行了经济、政治、军事等一系列扶持和改造,使得美国文化席 卷了日本社会,猫王的摇滚、希区柯克等好莱坞电影在日本受到欢迎, 美式流行文化改变了日本的社会审美。

1.3. 高质量发展阶段(1975-1990):药妆诞生,香水、 品需求旺盛

第一次石油危机后日本经济增速降档,名义 GDP 增速中枢由双位数落 至高个位数。第一次石油危机结束了日本 20 年的高速成长期,1974 年 日本实际 GDP 增速降为负值,石油危机期间日本推行产业转型、 经济迅速恢复,1975 年起至 1985 年日本名义 GDP 增速中枢在 8%左右, 较 1955-1975 年 15%左右的名义 GDP 增速中枢显著回落,1985 年广场 协议后日元被迫升值、央行连续降息造成资产价格大幅上涨,日本进 入泡沫经济时期至 1990 年泡沫破裂。在此期间,日本人均 GDP 由 1975 年的 4674 美元提升至 1990 年的 25371 美元,并于 1981 年人均 GDP 首 次突破 1 万美元。

伴随经济增速换挡,消费升级趋势,1975 年起日本社会进入以品 质化、化以及个人化为主导的“第三消费时代”。在经济增速换挡后消费趋势由量到质的核心原因在于, 第三消费时代的主力消费人口(“新人类一代”)大都出生于 1955-1975年间,在其成长期见证了日本经济发展为辉煌的时代,物质需求在 数量上极大的丰富使得这些年轻人成为了天生的消费者,物质主义倾 向很强且在过去已经完成了物质需求的基本满足、基础品类的普及, 需要更优质、差别化满足自己的物质和精神需求,因此品质化、 化趋势;此外单身人口比例提升也使得个人化、个性化消费需求 爆发。

第三消费时代的消费趋势反应在美丽经济上体现在三个趋势:

1)品质消费代表品类:无添加化妆品热潮。在 1955-1975 年间,化妆 品需求随经济腾飞快速爆发以及石油化工的发展,使得当时日本化妆品厂商主要生产以矿物油为主叠加香料、色素、防腐剂等其他化学添 加物的合成化妆品,可以大批量产、价格低廉,但其中包含了大量对 皮肤有害的化工原料。有害化工原料的添加(特别是其中的“红色 219 号焦油色素”)使得部分使用护肤品的女性患上了颜面黑皮症,1977 年 12 名受害主妇联合状告 7 家化妆品公司要求索赔 1.7 亿日元,官司历时 4 年半。

1980 年日本厚生省就社会化妆品问题,重新整理并规定了 产品包装上必须标识指定成分;1988年由日本厚生省特对日本化妆品 规定有 102种可以对肌肤产生有危害的物质不允许添加,一个都不添加 称之为无添加化妆品。无添加化妆品可视为广义上日本“药妆”潮流 的一种,此外日本的第一家药店于 1976 年开业(即现在所称的 “药妆店”,可售卖药品、化妆品、保健品等其他生活用品),药妆在 这品质消费阶段渐渐走上历史舞台。无添加化妆品的诞生在表观上源于日本化妆品裁判官司事件,但本质上我们认为,在日本化妆品行业 增速随 GDP 同步放缓时,行业必然从过去渗透率带动消费量快速提升 背景下的粗放式增长转向精耕细作的品质化发展阶段,根本原因如前 所述,在于主力消费者需求的变化,此外无序扩张引发的行业监管趋严也持续推动化妆品行业升级。

2)消费代表品类:香水、品需求爆发增长。在经济高速发展 期满足了大众基础物质需求后,除品质化需求外同步待满足的由物质 基础上升的精神需求——即以香水、品为代表的、消费。 根据日本内阁府《关于国民生活的社会调查》显示,1970s 后期日本民 众精神满足需求显著增加,1976 年约有 41%的人追求物质上的丰富, 而这一指标快速提升至 1990 的 53%。

值得注意的是,与后期经济泡沫 后日本社会进入脱物质化不同的是,此时民众对于精神丰富的满足是 基于物质的,如前所述,第三消费时代的主力消费人群具有的物质主义色彩,因此品作为能够满足消费者对于身份地位、自我表达需求的商品得到了高度追捧。根据法国皮革协会数据,法国皮制品 对日出口占总产值比例于 1970s 开始快速提升至 20%+;后于 1985 年起 日本进入泡沫经济时期,在日本地价、股市快速上涨带来的居民财富 应下进一步提升至 1995 年的 30%左右。根据高盛数据,1995 年日本 品消费金额占到的 68%。香水作为精神愉悦的享受型品类,其 高速渗透阶段显著晚于偏功能性的护肤、彩妆、日化品类,日本香水产值在 1968-1974 年迎来爆发增长,此后在 1984-1986 年间再次快速 增长,且在日本失去的 30 年中表现显著弱于其他化妆品品类,与 品较为同步。

3)国民自信增加:妆容回归日式审美,本土企业份额领先。1970 年日 本国营铁路广告“重新发现日本”口号闪亮登场,随着见证了日本高 速发展、经济赶超德国的新人类一代成熟,国民自信于 1970s 后期快 速提升。反应在妆容风格上,日本流行妆容风格脱离追逐欧美更加反 应日本社会的变化,1970 年代后期日本回归日式妆容风格;在 1980 年 初期随日本女性就业率提升,诞生出日本职业女性的淡色妆容;1980 年代后期泡沫经济时期,口红颜色更加鲜艳、妆容奢华。本土品牌在 这一时期取得了市场份额领先,1980s 资生堂在日本市场市占率接近 30%(《我的多轨人生》福原义春)。

除以上三个消费趋势外,以资生堂为代表的日本美妆企业出海也取得 一定成果。1970s 日本商品面向世界出击,除索尼、松下等制造业 类的耐用消费品品牌以高性价比反攻欧美外,以森英惠和川久保玲为 代表的日本时装开始享誉世界,海外市场对日本文化及日本品牌的接 受度显著提升。日本化妆品企业也在出海方面取得了一定成果,以资 生堂为例,1980 年资生堂进军法国市场初期,起用了对东方怀有极大 兴趣与强烈憧憬的芦丹氏,80 年代期间芦丹氏拍摄了多个经典广告、 设计了多款化妆品和包装,为资生堂品牌打造国际品牌形象,此外还 与皮尔法伯成立合资公司销售产品,使资生堂品牌在法国名声大振并 借此成功打入欧洲市场。在新兴市场,资生堂、高丝分别于 1981、 1988 年进入中国市场,享受中国改革开放后经济高速增长带来的化妆 品行业红利。资生堂针对中国市场开发了华资品牌,产品主要包括洗 发水和护发素等,并于 1994 年推出中国市场的欧珀莱品牌,历经 三十多年的培育,2021 年资生堂中国市场营收占比已达 26.5%,接近 日本本土。

1.4. 失去的 30 年(1990 至今):相对韧性,药妆、出口占比 持续提升

90 年代起日本经济泡沫破裂后进入长期衰退,消费不振。1989 年为应 对大幅上涨的资产价格,日本央行货币政策转向紧缩,日经 225 指数 于 1989 年底见顶,股票市场泡沫首先被挑破,此后 1991 年日本土地 价格也开始下跌,房地产市场泡沫随之破灭,日本进入了长期的经济 衰退。日本名义、实际 GDP 增速从 1990 年的 8%、6%迅速下降,并长期 围绕 1%的增速中枢波动,CPI 围绕 0 左右波动,自 1995 年起日本人均 GDP 也基本稳定在 4 万亿日元(约合 4 万美元)。经济低迷以及老龄化 使得日本社会需求不振,消费呈现“脱物质化”的趋势,两人及以上 家庭消费支出由 90s 的 33 万日元左右下降至 2017 年的 28 万日元。日 本化妆品行业也随之进入平稳发展阶段。

失去的 30 年中,日本国内化妆品消费展现出了相对韧性。90 年代起日 本二人以上家庭美容用品+美容服务消费支出占比由 1990 年的 2%持续 提升至 2017 年的 2.6%,其中美容用品(化妆品)占比由 1%提升至 1.5%,美容服务占比稳定在 1%左右。我们认为化妆品消费表现出的韧 性来源于两方面:一是日本女性就业比例提升增加消费场景;二是尽 管满足“美丽”这一高阶需求的化妆品属于可选消费,但在养成护肤、 彩妆习惯后,化妆品品类的使用粘性较高,且价格相对低廉、占消费 支出比值较小(即“口红应”指出的低价品),受经济扰动相对较小。 据 pola 文化研究所调查,1989 年处于 25-34 岁年龄段的女性每天/基 本每天使用护肤品、彩妆的人群比例有 78.6%、61.1%,而至 2009 年 (时年 45-54 岁)这一比例提升至 83.7%、63.8%,到 2019(时年 55- 64 岁)才有所下降。

此外就细分品类看,理性消费环境下药妆占比持续提升。日本《药事 法》中将一部分作用果高于普通化妆品但不及药物的产品划为医药 外部品-药用化妆品,主要包含美白、祛斑、祛痘、杀菌、抗敏等功, 俗称“药妆”。在消费低迷导致“脱物质化”的背景下,日本药用化妆 品占化妆品产值比例由 1999 年的 16%提升至 2020 年的 39%,代表着日 本的化妆文化转向实用主义。此外,年轻消费者对药妆接受度更高, 据 pola 文化研究所 2006 年的调查,20-24 岁女性中使用药妆/高端化 妆品进行护理的比例分别为 19%/9%,25-29 岁女性中使用药妆/高端化妆品的比例分别为 28%/19%。我们认为,随消费者日渐成熟理性,特别 是社交媒体加强了年轻消费者对于产品功、成分等方面的具体认知, 功化有望成为化妆品行业的长期发展趋势。

此外,以药店为主的购买渠道加强了药妆的普及。在日本,广义药店 分为两种:1)调剂药局(药品专营店)——以售卖处方药为主(同时 也卖少量 OTC 药品),主要分布在大医院周围;2)连锁药店(俗称药 妆店)——售卖 OTC 药品以及化妆品、个护、保健品等生活用品。日 本药妆店起源于 1970s,由药局演变而来,主要开设在火车站等交通枢 纽,目前已遍布日本大街小巷。据日本连锁药妆协会(JACDS)调查数 据,2017 年日本药妆店铺数量达 1.9 万、销售额达 4082 亿元;欧睿数 据显示,2020 年药店及 CS 为日本化妆品市场第一大渠道,占比达 45%, 其中药妆店渠道占比由 2004 年的 24%持续提升至 2020 年的 27%。

彩妆品类方面,经济低迷导致日本女性盛行裸妆。泡沫经济崩溃使得 日本社会脱离了浓艳奢华的妆容审美,开始趋向于轻盈而自然的妆容, 进入透明感彩妆时代,使用的口红颜色也较淡。2010 年在金融危机后 日本经济略有复苏,流行红色唇妆的复古风妆容;2012 年的大地震更 带给日本民众强烈的不安感,人们在大灾过后开始寻求安心安宁,彩 妆的特点倾向于“柔美、平和”,且“口红应”。日本大地震以 及福岛核电站危机刚发生时,日本东北地区的化妆品销量大幅滑落, 但是两周后彩妆销量就开始回升,两个月后恢复到震前水平,其中销 售情况好的就是“口红”,与费时较长的眼妆相比,口红和腮红简单 一画就能显示出精神气,心情也随之明朗起来。

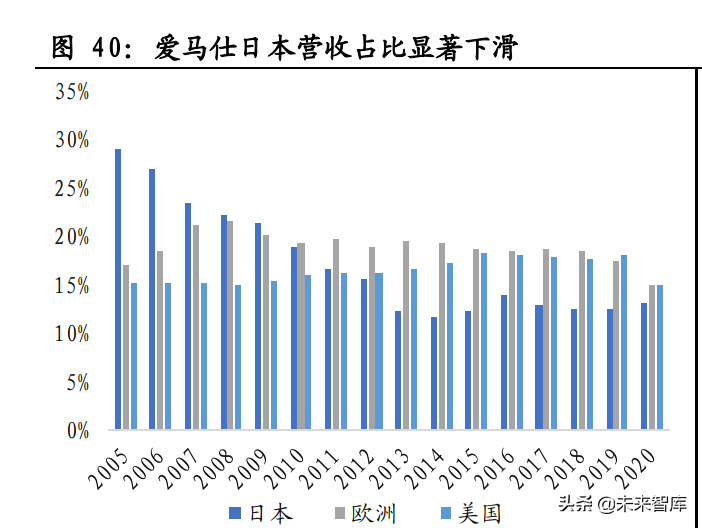

“脱物质化”的另一表现是品、香水等消费表现较弱。不同 于第三消费时代日本消费者通过张扬个性、体现身份地位以及满 足虚荣心,经济长期不景气使得民众对物质的需求没有以往强烈,更 追求精神的平和,日本消费品表现趋势性回落。2005 年日本、欧洲、美国地区收入占比达 29%、17%、15%,2019 年则为 13%、17%、18%,日本占比下降幅度显著超过欧洲和美国。而日 本发达的二手品市场(“中古店”)也证明了品在 90 年代后期 开始的衰落——经历了品大繁荣之后的萧条,人们减少购买品,转而出售自己的“藏品”,促使日本二手品交易市场进入了高 速发展期。此外据欧睿数据,日本香水、品增速在 07-08 年金融 危机期间表现显著弱于化妆品,而在 2012 年起日本 GDP 持续小个位数 正增长时恢复显著,说明消费品在快速渗透阶段完毕后对于经济 的敏感度更高。

在国内市场整体需求不振背景下,出口成为日本化妆品行业主要增量。 我们测算,日本化妆品行业出口金额占化妆品产值比例由 90 年代的 1% 逐步提升至 2020 年的 38%,特别是 2016 年起中国化妆品行业高景气驱 动日本化妆品出口占比快速增长。目前中国大陆、中国香港、韩国、 新加坡、中国台湾为日本化妆品出口前五大出口的和地区,品牌 调性更的化妆品品类在由经济发展较早向更晚地区出口化妆品相 对容易,此外由于香港地区、韩国等此前为中国大陆游客的代购圣地, 这些和地区的一部分进口额由中国大陆需求拉动。(报告来源:未来智库)

2. 医美:70s 手术类快速发展,90s 技术驱动轻医美大受欢迎

2. 医美:70s 手术类快速发展,90s 技术驱动轻医美大受欢迎与化妆品不同的是,医美行业发展除了受到经济环境等社会背景影响, 还与技术进步有关。我们将日本医美行业分为四个发展阶段:1)明治 -二战时期:西方整形技术传入;2)二战后-70 年代:日本整形协会成 立,奠定整形外科(日本成为形成外科)基础;3)70 年代-90 年代: 手术类医美快速渗透,连锁医美机构大量设立;4)90 年代后期至今: 轻医美快速发展时期。

明治-二战时期:西方整形技术传入。明治维新前,日本医学主要是汉 医学,明治维新后留欧归国人士将西方技术传入,提升了日本外科的 技术水平。其中,将“Plastic Surgery”译为“形成外科”(日本 “形成外科”更偏向一般意义所称的整形外科/美容外科,而日本“整形外科”指的是骨科),先后有桥本网常在东京大学(1879),佐藤进在 顺天堂大学(1885)开始讲授形成外科,当时日本形成外科水平已十分 接近欧洲。后在二战期间,十仁美容整形、白璧美容外科于 1938、 1940 年创立,为日本私立整形美容的萌芽。

二战后-70 年代:日本整形协会成立,奠定美容外科基础。二战后日本 受到西方经济、政治、军事等一系列扶持,整体社会风气西方化,商 业美容也开始盛行。但当时的医美技术相当不规范,曾流行过“肉质 注射”(将石蜡类物质注入引发炎症反应促进新组织生成),副作用极 大。让日本走上正规整形之路的是 1958 年成立的日本形成外科学会 (现 JSAPS 前身),后 1966 年日本美容外科学会 JSAS 成立(前身为 1926 年成立的整形外科学会),1977 年日本美容外科学会 JSAPS 成立。 两大协会制订了各自“美容外科专门医”的培养制度,通过美容外科 专科培训并得到了学会认可的专科医生会在官网显示,由学会对其进 行背书。

70 年代-90 年代:手术类医美快速渗透,连锁医美机构大量设立。 1970s 随日本社会整体进入品质化消费的第三消费时代,整形美容需求 也迎来爆发,目前日本较大规模的连锁医美机构大部分在这一时期创 立。1976 年高须诊所、大塚美容形成外科创立,1988 年品川、城本美 容外科成立,1989 年共立美容外科成立,1993 年圣心美容外科成立。 目前品川、城本、共立、圣心、大塚、高须分别在日本拥有 38、26、 26、10、6、3 家医院,许多连锁医美机构均有出自 JSAPS 或 JSAS 的专 门医坐镇。此外这一时期,国际整形外科技术也有显著进步和普及, 硅胶假体隆胸成为风尚、手术类吸脂诞生,鼻整形手术在东亚快 速发展。

90 年代至今:轻医美快速发展时期。尽管自 1990 年代起,日本 GDP 增 长中枢基本降至 0 左右,但 1990 年日本人均 GDP 已达 2.5 万美元,在 购买力相对充足的情况下,医美技术创新进一步带动日本市场扩容, 光电、注射类轻医美项目在日本大受欢迎。据 Pola 文化研究所的调查, 2000 年 38%受访日本女性想要接受激光调节,为受欢迎的医美项目。 1996 年玻尿酸填充剂瑞蓝(原研商 QMED)获得欧盟 CE 认证, 尽管在日本市场未获得审批,由于注射玻尿酸相比整形、 果自然,仍然受到日本女性的欢迎。Pola 文化研究所调查显示,2006 年 17%日本受访女性想要接受注射胶原蛋白、玻尿酸调节,接受度次于 激光祛斑项目,且有 1%已经注射过。

2010 至今日本手术类需求持续萎缩,轻医美疗程量较快增长。据 ISAPS 数据,2010 年日本医美疗程量为 81 万例,其中手术、非手术疗 程量 36、45,占比 45%、55%;2019 年日本医美疗程量 147 万例,2010-2019CAGR7%,其中手术、非手术疗程量 25、122 万例,占比 17%、 83%,手术类疗程较 2010 年下滑,但 2010-2019 非手术疗程量 CAGR 达 12%。此外 JSAPS 数据显示,2017、2019 年日本医美疗程量 160、198 万例,2017-2019CAGR11%,其中非手术疗程 132、172 万例,CAGR14%, 在轻医美项目流传至日本 20 多年后,其增速依然能维持双位数增长, 医美消费在日本仍属于偏成长型品类。

目前日本医美市场横向对比渗透率仍然偏低。根据沙利文数据,2019 年韩、美、巴、日、中人均疗程量 0.091、0.053、0.047、0.029、 0.017;2018 年韩、美、巴、中人均医美消费金额 962、643、468、88 元,日本人均疗程量及消费金额略高于处于高速成长期的中国市场, 但显著低于其他。

我们认为造成日本医美渗透率偏低的原因可能为以下几点:

1)低迷消费环境和保守的社会文化。医美尽管偏向实用型消费,但价 格高昂,在 90 年代起日本经济增长持续低迷的情况下,消费欲较弱一 定程度上降低了日本医美消费的天花板。此外日本文化相对保守,特别是中老年群体对医美的接受度较弱,参照 2012 年 Pola 文化研究所 的消费者调查,日本 15-34、35-49、50 岁以上消费者医美的意愿度约 为 35%、25%、10%+,而同期美国医美市场 35-50、50 岁以上医美消费 者占比达 43%、37%。日本年轻人对医美的接受度相对较高,且 20-34 岁消费者打算医美-已经医美占比的差额达 10%(体现有消费偏好但未 形成实际购买),显著高于 45 岁以上群体,15-19 岁消费者更是高达 20%+。预计随收入带动购买力的提升,年轻群体医美需求有望持续释 放,而代际更迭有望带动日本医美渗透率中长期持续增长。

2)医疗器械审批严格、供给不足。日本审批制度较为严格和保守,程 序繁琐、耗时较长,导致日本的药品和医疗器械审批长期滞后于西方 ,并且为了描述同一种新产品在西方与日本之间存在的审批 时间差,引入了“药物延迟”(drug lag)及“器械延迟”(device lag)这两个术语。据厚生劳动省数据显示,2009-2016 年日本 PMDA 较 FDA 的医疗器械审批延迟时间基本在 1 年以上,获批数量也显著较低。 以瑞蓝玻尿酸为例,1999 年 5 月 QMED 即开启了瑞蓝 在日本的注册审批流程,但预期取证时间反复递延,直至 2009 年瑞蓝 仍未在日本正式获批,日本药监局官网数据显示瑞蓝的实际获批时间 为 2015 年,远晚于欧盟 CE(1996)、美国 FDA(2003)、中国 CFDA (2008)、韩国 KFDA(预计为 2000 年或更早)等主流医美和地区。

日本医美市场的特点为轻医美占比较高(80%+),因果自然符合日式 审美。据 ISAPS 数据,2019 年日本非手术类医美疗程量占比达 83%, 显著高于美、中、韩等国。参照日本的裸妆文化、发达的口服美容行 业以及定期去美容院保养的消费习惯,日本社会普遍追求自然的审美, 因此相较于改头换面式的整形手术,日本女性更追求注射类、面部年 轻化等轻医美项目带来的“微调”以及皮肤护理。

从日本医美细分项目疗程看,脱毛、肉毒注射、面部手术、激光祛斑 和光电紧致为前 5 大热门项目,具体来看:

1)手术类:JSAPS 数据显示,2020 日本手术类项目疗程量 23 万例, 占比 16%。与东亚人注重“颜”值的审美一致,日本手术类项目以头面 部为主,2020 年脸部、头部手术疗程量 20 万例,占手术类 87%,占全 部疗程 14%。

2)注射类:2020 日本注射类项目疗程量 31 万例,占比 21%。其中, 肉毒 2020 年疗程量 21 万例,占注射类比例达 67%,占全部疗程的 14%;其次为玻尿酸,2020 日本透明质酸注射疗程量 68 万例,占 注射类比例达 22%,占全部疗程的 4.5%;胶原蛋白、 等项目疗程 量相对较少,或与合规产品供给不足有关。值得注意的是,PMMA、水 光、 等注射类项目被分类至面部年轻化中,其中 2020 年日本水光 注射及其他面部年轻化项目疗程量 7 万例,占全部疗程的 4.9%,且在 疫情下疗程量实现同比增长;细胞、 注射等自体再生疗法疗程量达 5 万例,占全部疗程的 3%。

3)面部年轻化及其他(主要为光电类):2020 日本面部年轻化及其他 项目疗程量合计 94 万例,占比 63%。其中,TOP1 项目为激光脱毛,疗 程量达 39 万例,占全部疗程量的 26%;祛斑、紧致(射频、超声等)、 体雕、光子嫩肤疗程量为 13、11、6、5 万例,占全部疗程量的 9%、7%、 4%、3%。光电项目多以偏皮肤护理功能为主,受到追求自然美的日本 女性的欢迎。

3. 公司:化妆品企业超额收益、具估值溢价复盘日本代表化妆品集团资生堂、花王、高丝: 1)股价持续跑赢大盘:FY1999 至今资生堂、花王、高丝股价 CAGR 约 为 8%、4%、11%,同期日经 225 指数 CAGR3%。 2)FY2014-2018 超额收益,源于业绩驱动:在持续海外扩张、特 别是 2016 年起中国化妆品高端需求旺盛拉动下,三公司营收快速增长, 盈利能力在费用率优化下均有提升,业绩增长推动公司跑出持续超额 收益。 3)估值中枢维持较高水平:高端化妆品占比较高的资生堂、高丝 PE 中枢 35x、30x+,且近年来有所提升;花王 PE 多在 25x-30x,因日化 占比较高且海外业务增长稍显逊色。

3.1. 资生堂:盈利修复中的化妆品龙头,估值溢价

3.1.1. 发展历程:化妆品龙头,步入“光复”阶段

资生堂为化妆品龙头,2020 年/日本化妆品市场份额 2%/11%。 资生堂自 1872 年创立至今 150 年,业务遍及世界约 120 个及地区, 目前在有 8 个研发基地(日本 2 处,中国 3 处,新加坡、美国、 欧洲各一处),12 个生产基地(日本 5 处,中国 3 处,越南、美国各 1 处,欧洲 2 处)。2021 年资生堂营收、净利润 10352、424 亿日元,约 合人民币 560、23 亿元。

资生堂的发展可以划分成六个阶段:

1)创业初期,从药品零售逐渐转型为化妆品生产。资生堂由福原有信 于 1872 年在东京银座创立,为日本私人西式配药房,引进许多当 时未出现于日本市场的西式药品。后于 1897 年推出红色蜜露,正式进入化妆品行业,1916 年成立化妆品部,并于 1917 年推出 “七色粉白 粉”,资生堂创新性地研发并推出七种不同颜色的白粉以适合不同人的 不同肤色,此产品得到日本女性的喜爱。

2)二战蛰伏,战后依靠研发及产品根基持续本土扩张。转型化妆品后, 资生堂接连推出美白化妆水、香水、高端化妆品系列“De Luxe”、冷 霜等,凝聚当时资生堂的各类研发成果。二战中化妆品行业遭到政府 限制,资生堂艰难度日。二战后伴随日本国内经济发展,资生堂依靠 深厚根基迅速恢复,并于 1949 在东京证券交易所上市。1957 年资生堂 在东京涩谷开设了第一间资生堂美容院,继续深度挖掘本土市场。

3)60s 起向市场进发,欧洲市场取得一定成果。1962 年资生堂在 夏威夷成立其海外分部、1965 年在美国成立“资生堂化妆品(美 国)”,此后资生堂于意大利、新加坡、新西兰、法国、德国等多个国 家与地区创立资生堂化妆品公司,1960 至 1980 年代,其化的野心 及信心逐渐显现,其中在法国的探索尤为成功,依靠和芦丹氏的形象 合作,以及和皮尔法伯成立销售公司,资生堂成功在法国打响名声, 并以此打入欧洲多国市场。

4)80s 乘中国改革开放春风,继续深化扩张。资生堂于 1981 年起 在北京开始销售,1991 年与北京丽源公司合资成立资生堂丽源化妆品, 1993 年资生堂中国大陆工厂于北京建成,1999 年于上海成立资生 堂化妆品制造有限公司。此外,资生堂于 1991 年在欧洲开设生产 基地,在 1995 年成立资生堂国际。

5)21 世纪,资生堂深化研发与管理,在中国等多地打造本土化品牌形 象。2000 年,资生堂成立“资生堂研究中心”,2001 年在北京成立 “资生堂(中国)研究开发中心有限公司”,专门进行针对中国市场的 产品研发及客户调查,2007 年起针对女性研究员设置奖金,启动内部 大学“Ecole Shiseido”、及在上海开设资生堂中国培训中心进行员工 培训,并在多个亚洲城市设立生产基地,包括越南等。

6)2015 年至今,以客户好感度为目标,发展新的数字化渠道,着力降 本提。2014 年,资生堂现任 CEO 鱼谷雅彦上任并着手进行以“客户 为起点”的企业战略改革,开启了“VISION 2020 计划”,规划至 2020 年营业收入超一千亿日元,ROE 超 12%,并瞄准线上渠道,与多电商开 始合作。2020 年,资生堂接入全新“Win 2023 and beyond”计划,聚 焦护肤品类,加强供应链等管理持续降本提,目标至 2023 年将其营 业利润率提升至 15%。

资生堂集团旗下品牌覆盖高端、大众、香水、彩妆等多个细分市场。 根据欧睿数据,资生堂集团零售额 TOP2 品牌分别为资生堂和 CPB, 2020 零售额约 24、10 亿美金、此外自主孵化 IPSA、ELIXIR、 ANESSA 等护肤品类知名品牌,对于跨品类品牌,资生堂多采取收购战 略,如主打 clean beauty 的醉象、彩妆 NARS、香水品类(授权经营) 等。

3.1.2. 业绩复盘:中国市场驱动增长,盈利能力有待优化

资生堂营业收入整体维持个位数增长,2014 年新 CEO上任起增长加速, 但疫情冲击下复苏缓慢。资生堂营收体量由 FY1990 年的 4560 亿日元 增长到疫情前 2019 年的 11320 亿日元,CAGR3%。日本股市泡沫崩塌、 经济开始下行后,化妆品行业展现了一定韧性,1991 年日本化妆品产 值同比+5%,资生堂营收同比+13%,后日本本土需求较弱,资生堂大力发展海外市场,海外营收占比由 FY1992 年的 6.4%提升至 FY2002 年 的 20%,此后持续提升至 2020 年的 64%,期间中国市场为主要增长驱动力,中国市场营收占比由 FY2010 年的 12%提升至 2020 年的 31%, 目前与日本本土为营收贡献大的两个区域。

2014 年鱼谷雅彦上任资 生堂 CEO 后提出“VISION2020”,以资生堂、CPB、IPSA、NARS 等 在内的品牌事业为核心,加大市场营销与数字化以及研发投入, 叠加日本经济略有回暖、赴日旅客增多,中国、亚洲和美洲市场继续 稳步扩张,资生堂步入“光复”阶段,FY2013-2019 年营收 CAGR9%。 2020 年受疫情影响资生堂营收同比-19%,2021 因低基数及疫情缓和同 比+12%,尚未恢复至 2019 年水平。

打造“第二总部”,多渠道大力发展中国市场。一直以来,资生堂 将中国市场作为其核心目标及发展市场,但 2012 年中国市场的营收受 品牌价值下降、流程复杂导致的管理不足及无法及时应对市场需求的 影响而放缓,针对此问题,2014 年资生堂集团实施快速改革,采取以 消费者为导向的营销策略,并将中国业务部门的职能和权限从东京总 部转移到中国,以对中国市场进行更直接的本地化管理。此后伴随中 国化妆品市场高端化趋势,以及资生堂利用多种线上渠道,如与头部 电商平台合作在各购物节期间集中电子营销、发展小程序等方式, FY2015-2021 年资生堂中国市场营收 CAGR2020 年高达 20%,2021 年 同比+17%,其中中国市场资生堂高端化妆品营收占比 2021 年已提升 至 60%。

资生堂净利率整体偏低,净利润波动较大。资生堂品牌矩阵中高端化 妆品占比较高,毛利率近 15 年来基本维持在 75%,但期间费用率高达 65%-70%,导致盈利能力相对较弱,营业利润率基本在 5%-10%左右,净 利率多在小个位数。在费用较高且相对刚性的情况下,营收增长波动 对盈利能力变化影响较大,个别年份如 FY2001、FY2005、FY2013 年亏 损,因品牌、组织老化导致营收增速放缓同时伴随内部改革重组、收 购品牌商誉减值等原因。2020 年因疫情影响线下收入,净亏损为 117 亿日元。

随线上化广宣费用率大幅上涨,人员及其他费用较高,仍需优化费用 结构。2017 至 2020 年来,资生堂集团期间费用率维持在 65%-70%, 压缩利润空间,其中随线上化电商渠道费用增长,广宣费用率由 2017 年的 24%提升到 2021 年的 29%,人员薪酬、其他费用率基本维持在 20%+、15%+,内部经营管理率相对较低。资生堂重视研发,2017- 2019 年研发费用率维持在 5%-6%,近两年有所下降,但 2021 年仍有 3.5%,属于化妆品行业较高水平。

3.1.3. 股价及估值复盘:改革驱动戴维斯双击,存估值溢价

超额收益,2014 年后改革推进业绩和估值双升。在海外扩张及高 端化战略持续推进下,资生堂股价整体显著跑赢日经 225 指数,其中 在 FY2001-2003、FY2005-2008、FY2014-2018 表现出较的超额收 益,大都多来自业绩驱动: 2005-2008 财年资生堂实施了“前田改革”, 对内结构改革提升组织率、对外加速扩张中国市场,在经济危机导 致日本消费低迷背景下,收入维持稳健增长,营业利润率由 4.4%提升 至 8.8%,净利润大幅增长实现超额收益,而 PE 受到市场影响下降; 2014 财年-2018,在新任 CEO 鱼谷雅彦调整组织架构、锐意进取的带 领下,资生堂营收步入高速增长期,FY2015-2018CAGR 达 12%,营业利润率由 3.6%提升至 9.9%,PE 由 25x 提升至 2018 年的 45x,实现戴 维斯双击。且因 2017 年提前“Vision2020”销售额破万亿日元目标, 2017 年末静态 PE 高达 96x。除以上业绩驱动超额收益的时间段外, FY2001-2003 年间尽管资生堂收入、利润均有下滑,但在同期日本股 市大幅下跌的背景下估值维持相对稳定,显示出了防御性配置价值。

3.2. 花王:日本大日化集团,经营稳健

3.2.1. 发展历程:日本本土大日化集团,多品类覆盖

花王为日本本土第一日化集团,2020 年日本化妆品份额 14%。花王株 式会社成立于 1887 年,前身是西洋杂货店“长濑商店”,主要销售美国 产化妆香皂以及日本国产香皂和进口文具等,创业人是长濑富郎。历 经 120 余年,花王始终以消费者为本,不断致力于创造优质产品,目前 花王涉及美容护理用品、健康护理用品、衣物洗涤及家居清洁用品及 工业用化学品等据欧睿数据显示,花王集团在 2020 年的日本化妆品市 场排名第 1,份额 13.6%,零售额 5097 亿日元,约合 276 亿元;国际 化妆品市场份额 1.5%,零售额 73 亿美元。

花王集团发展历程大致可以分为国内发展和国际扩张两个阶段。第一 阶段为 1887 年-1960s(国内发展阶段),这一阶段的业务扩张主要集 中在日本国内,十分注重产品的开发和研究,推出了新产品“花王香 皂”,并设立了专门的研究机构“家务科学研究所”,为产品的创新和 业务的国际扩张奠定了基础。第二阶段为 1960s 至今,随着日本国内 市场的逐渐饱和,这一阶段公司的主要业务开始向扩张,陆续在 泰国、中国台湾、新加坡、香港、墨西哥、西班牙等和地区建立分公 司。同时,通过不断并购外来品牌的方式来扩大其在的市场份额, 并购了包括 Guhl Kosmetik、Goldwell 和 Kanebo 等在内的诸多国际品 牌。

花王集团旗下品牌众多,覆盖化妆品、美发、保健、织物和家庭护理 等多品类。包括化妆品牌品牌 11 个、护肤护发品牌 16 个,美发沙龙品 牌 3 个、人类保健品牌 12 个与织物和家庭护理品牌 13 个。品牌表现方 面,2020 年欧睿数据显示,花王集团在日本化妆品市场总零售额为 5097 亿日元(份额 13.6%),其中表现好的两大品牌分别为 Bioré和 Sofina,零售额分别为 1012 和 562 亿日元(份额 2.7%、1.5%)。Biore 碧柔一直为消费者提供促进清洁、美丽与健活的大众化妆品;Sofina 针对不同年龄的女性,研发出不同的产品以适应不同肤质, 适合亚洲女性娇嫩细致的肌肤。国际市场方面,2020 花王集团欧睿口 径零售额为 73 亿美元,其中表现好的四大品牌分别为 Bioré、 Sofina、Jergens 和 John Frieda。

基于世界环境的飞速变化,花王集团制定了“K25”计划。 “K25”计 划将 1.8 万亿日元的销售额、2500 亿日元的营业收入和连续 36 次增加 员工的股息作为奋斗目标。同时,为了加快美妆业务的扩张, 2018 年花王集团确定了 11 个战略品牌(G11)和 8 个本土市场战 略品牌(R8),开始实施“G11+R8”的品牌战略,同时将日本本土品牌 重新做了划分,以加强品牌矩阵的规范化管理。(报告来源:未来智库)

3.2.2. 业绩复盘:多品类营收稳健增长,盈利能力较强

营收维持个位数增长,化妆品、家清、保健多品类驱动,日本本土收 入占比较高。除 2007 财年因收购 Molton Brown 公司和 Kanebo 集团导 致营收增长 27%外,花王营收基本稳定在低个位数增长。品类方面, 花王营收增长多由家清、健康保健、化妆品共同驱动,特别是洗涤及 家清部门营收增长稳定性较强,此外 FY2011-2015 年健康保健事业部 妙而舒婴儿纸尿裤进入中国市场,驱动公司营收增长加速。从区域看, 日本营收占比由 FY2007 年的 70%+下降至 2021 年的 60%+,但仍为花王 大本营;花王在中国市场布局较弱,亚洲市场增速除 2017、2021 年达 到 15%、10%外,近年来增速整体较为低迷。

2011 年起花王盈利能力抬升驱动净利润双位数增长,营业利润率在 10%-15%左右。花王营业利润率多数情况保持在 10%-15%之间,盈利能 力分为两个上行区间:FY1999 起受益产品结构优化,毛利率抬升驱动 花王集团盈利能力大幅提升,营业利润率水平由 FY1998 的 7%提升至 FY2001 的 13%,净利率则由 FY1998 的 3%左右提升至 FY2001 的 7%,净利润随之快速增长,FY1999、2000 净利润同比增速高达 42%、50%; FY2011 年起花王销售、管理费用率持续优化,盈利能力改良,营业利 润率由 FY2010 年的 8%提升至 2019 年的 14%,带动净利润维持双位数 增长,后因疫情影响有所回落。

3.2.3. 股价及估值复盘:利润率抬升带动超额收益,估值稳中有落

花王股价超额收益源于业绩驱动,PE 在 25x-30x。花王股价持续跑赢 日经 225 指数,且在 FY1999 和 FY2014 左右的两个盈利能力抬升区间 展现出超额收益。其中 FY1999 左右花王股价出现了净利润快速增 长叠加估值提升的戴维斯双击,FY1999 估值高达 48x;但此后花王估 值中枢下移,预计因营收相对平稳、增长缺乏亮点,近 10 年来花王 PE 基本稳定在 25x-30x 区间,2014-2018 的超额收益主要来源于利润端的 快速增长。

3.3. 高丝:高端化妆品驱动,业绩及市场表现均亮眼

3.3.1. 发展历程:日本第三大化妆品集团,高端品牌强势

高丝为日本第三大化妆品集团,2021 日本市场份额 6%。高丝由小林孝 三郎于 1946 年创立,初期以代理其他美容化妆品牌为主,1948 年开始 发展自己的品牌。高丝素来以卓然的品质和出众的研发能力见长,成 功研发出革新性的美容液和开创性的粉饼,在 1980 年成功获得了日本 品质管理高奖——戴明奖。据欧睿数据显示,高丝集团在 2020 年的 日本美妆个护市场的市场份额排第三位,零售额为 2436 亿日元。

高丝集团的发展历程整体可以分为三个阶段。第一阶段是 1946-1964 年 (国内发展阶段),这一阶段高丝集团主要着眼于品牌孵化和研究开发, 创立了高丝、澳尔滨等品牌,在不断扩张国内业务的同时还在东 京都北区设立了研究所,为后续发展奠定了坚实的基础。第二阶段为 1968-2014 年(亚洲扩张阶段),高丝集团自 1968 年起开始进军亚洲市 场,陆续在中国香港,新加坡,马来西亚,泰国,韩国,印度及印度 尼西亚等地建立分公司。这一阶段研发方面也取得了新突破,于 1975 年和 1979 年分别推出美容液--RC liquid & FC liquid 和业内干湿两 用粉饼。与此同时,高丝集团品牌矩阵也在不断完善,不仅创立了黛 珂、娜寇等自有品牌,还陆续引入了 Dr. PHIL COSMETICS、JILL STUART 等国际品牌。第三阶段为 2015 年至今(扩张阶段),随 着亚洲市场布局的逐渐完善,高丝集团开始进军欧美市场,不仅收购 了知名品牌 Tarte,还陆续在美国和巴西建立分公司。同时,2018 年在 法国巴黎开设欧洲第一家概念店 Maison KOSÉ。高丝集团的扩张 成显著,2019 年营业收入与净利润均达到新的历史高点。

高丝集团以化妆品品类为主,高端化妆品品牌丰富。为响应客户的多 样化需求,高丝通过各种销售渠道为客户提供具有不同价值的独特品 牌。大致可以分为以下三类:1、品牌,以黛珂、奥尔滨、JILL STUART、Addiction、tarte 为主,采用高丝技术创造并提供的高 水平的质量和服务,受过专业教育的美容顾问通过皮肤诊断等详细咨 询介绍并提供产品。主要通过品牌的专卖店和百货公司进行售卖。 2、高端品牌,以雪肌精、ONE BY KOSÉ、绮丝碧、肌极为主,是面 向更广泛客户群的高附加值化妆品,主要通过大众零售商和药妆店进 行售卖。3、日化品牌,以 Visée、softymo、BIOLISS 等为主,主要通 过大众零售商、药店、便利店等进行售卖。

高丝集团旗下代表品牌为 Albion、Cosme Decorte、Softymo、Sekkisei 和 Jill Stuart 等。Albion 是日本高级化妆品品牌之一,1956 年诞生于日 本东京,独创追求有透明感和柔润肌肤的美颜护理 4 部曲(洁肤-软肤-爽 肤-活肤)。Cosme Decorte 是高丝旗下的护肤及彩妆品牌,诞生于 1970 年,以国际化、尊贵、知性、优雅为定位。Softymo 诞生于 1988 年,主要负责化妆品和洗护用品的开发和销售。Sekkisei(雪肌精)诞 生于 1985 年,雪肌精以美白概念出发,5 种汉方植物萃取精华,抑制麦拉 淋黑色素产生,维持肌肤正常的代谢,养成绝美好肤质。Jill Stuart 原为美 国时装设计师品牌,2005 年被高丝集团引入,开始推出 Jill Stuart 化妆品系列。据欧睿数据,2020 年高丝集团日本市场化妆品零售额为 2436 亿日元(份额 6.5%),其中表现好的三大品牌分别为 Albion、 Cosme Decorte 和 Softymo,零售额为 450、375 和 187 亿日元(份额 1.2%、1%、0.5%)。

目前,高丝集团正在推进中长期愿景“VISION 2026”,旨在持续增长的 同时优化盈利能力。2017 年起公司推出“VISION 2026”计划, 目标在 2026 年将销售额提升至 500 亿日元,营业利润率提升至 16%,ROE 提 升至 15%。提出销售增长的目标的同时,高丝还积极拓展电商网络和 海外市场,目标在 2026 年将海外占比提升至 50%以上,电商占比提升 至 25%以上。

3.3.2. 业绩复盘:2014 起化妆品驱动增长,盈利同步优化

FY2014 年起化妆品驱动高丝营收快速增长,日本本土及海外市场 表现均亮眼。FY2006 年以前,高丝集团营收维持个位数平稳增长, 2008 年金融危机使得高丝营收持续受到冲击。2013 年起,高丝推出中 长期战略“Vision2020”,聚焦高端化及海外扩张。日本本土经济温和 复苏,FY2014 起奥尔滨、黛珂等化妆品的份额持续增加带动高丝 日本本土营收增长,2013-2019 日本营收 CAGR 达 9%;此外高丝海外 扩张取得一定进展,2014 年收购美国彩妆 Tarte,FY2015-2017 快速增 长,2017 年起中国化妆品市场高端化趋势为高丝迎来新机,FY2018、 2019 高丝亚洲营收增速高达 29%、46%。2020 年之后因疫情影响,高丝营收下滑,但亚洲市场依然保持高速增长。从部门来看,化妆品部 门(包括黛珂、奥尔滨所在品牌的和雪肌精所在的品牌部门) 受益高端化战略和趋势持续,占比由 2014 年的 74%进一步提升至 2021 年的 78%,日化部门(以大众化妆品品牌为主)占比有所下降。

FY2014 起随收入增长盈利能力同步优化,高丝利润快速增长。FY2014 前,高丝集团营业利润率基本稳定在 5%-10%左右,净利润率基本稳定 在 5%左右。FY2014 开始公司管理费用率显著下降,预计因收入增长 摊薄费用以及内部管理优化,带动营业利润率由 FY2013 的 7%提升至 FY2019 年的 16%、净利润率由 2013 的 4%提升至 2019 年的 11%。收 入快速增长叠加盈利能力优化下,高丝 FY2013-2019 净利润 CAGR 高 达 33%。

3.3.3. 股价及估值复盘:业绩驱动超额收益,估值中枢抬升

FY2014 起业绩驱动高丝超额收益,估值中枢抬升。高丝股价增长持续 跑赢日经 225 指数,其中自 FY2014 起,公司股价实现戴维斯双击。 FY2014-2019 中 4 年收益率跑赢日经 225 指数,FY2013-2019 股价 CAGR 达 45%。拆分业绩和估值贡献,FY2013-2019 净利润 CAGR33%, 估值由 17x 抬升至 FY2018 的 42x,近年来 PE 多在 30x 以上。

4. 中国:当下与日本 1980s 相近,品质、高端化红利持续,增量关注下沉及出海当下中国经济、社会环境与日本 1980s 接近,“颜值经济”受益新世代 消费者品质消费需求崛起。聚焦美丽消费,当下中国主力消费人口为 90 后及 Z 世代(95 后、00 后),与日本 80s 消费主力“新人类 一代”相似,90 后及 Z 世代成长于中国经济高速发展、商品供给迅速 扩容的黄金时期,见多识广更追求品质化、差异化的物质满足,带动 化妆品及医美行业的渗透和升级。此外,社交媒体加速“颜值经济” 的消费者教育,电商及生活服务平台在渠道端高触达,产业链成熟 推动产品端的极大丰富,进一步提升美护各细分行业的渗透率。(报告来源:未来智库)

参照日本 80s 年代品牌化、品质化消费,我们建议关注以下美丽消费 细分赛道的投资机会:

1)基础护肤:渗透与经济发展水平强相关,当前整体步入升级阶段, 关注下沉市场品牌化机会。日本护肤品类产值自二战后随日本经济腾 飞同步以高双位数快速增长,而在 1975 年后随经济增速换挡量增放缓, 进入高质量增长阶段。而当前我国经济也处于由大快步向高质量增长 的阶段,叠加互联网人口触顶,我们认为基础护肤渗透红利边际趋缓, 升级将为长期趋势。分城市线级来看,以现价美元折算,我国一线城 市人均 GDP2.35 万美元,对标日本 80 年代后期;三、四、五线对标日 本 70 年代,但考虑通胀及美元贬值,实际应对应更早期,因此我们认 为三线以下城市仍处于品牌化的初级阶段,头部品牌方存在“自上而 下”的客群拓展空间。对应触达下沉市场的客群渠道关注快手,根据 “后”品牌客群画像,“后”在快手三线及以下城市客群占比达 85%, 显著高于天猫抖音。此外从品牌供给视角看,2021 双十一各平台美妆 类目 TOP10 榜单中快手白牌较多,对标抖音直播 2020(断外链元年)- 2021(头部国牌积极布局自播,H2 起量)-2022(海外品牌加入自 播战局),快手当前存在窗口期。

2)功护肤:监管趋严叠加消费理念催化,占比有望持续提升。参照 日本 70-80 年代经验,行业粗放式增长后,品质化的消费理念及供给 端监管趋严共同推动“无添加”化妆品兴起。此外,90 年代后日本社 会回归理性消费理念后,日本药妆产值占比由 2000 的 15%持续提升至 2019 年的 27%,且在 2020 年进一步提升至 38%。我们认为,化妆品功 化为长期趋势,活性化妆品事业部营收增速 自 2016 年起成向上趋势,2021 增速高达 30%;且这一趋势很难简单用 消费升级/降级(分别相对基础/高端化妆品)概括,而是伴随社交媒 体普及,年轻消费者对于产品成分、作用机理等功知识更为了解, 疫情更加速了消费者对于皮肤健康的重视,造成科学护肤时代功化 妆品的流行。2020 年我国皮肤学级、敷料市场规模达 189、42 亿元, 同比+23%、55%,维持高速增长;参考东方美谷药妆研究院数据,我国 功化妆品占比显著低于海外,我们认为功护肤仍处赛道红利期。

3)彩妆:当前阶段关注升级需求,长期渗透率随代际切换提升。与日 本不同的是,中国市场出现的“先护肤、后彩妆”趋势,原因是 中国护肤彩妆在代际间并非像日本一样同时渗透,据 Talkingdata,当 前我国彩妆市场 30 岁以下消费者占比 70%+,年轻群体彩妆渗透率显著 较高,特别是 2016 年起电商社媒带动 Z 世代彩妆渗透率快速提升、拉 动彩妆市场快速增长。当前时点看,2021H2 以来流量红利以及核心人 口市场普及趋顶使得彩妆消费增长放缓,而高端化趋势,2021 双 十一 300 元以上价格带彩妆增速较好。

4)消费品: 香水:处于高速成长期,具备风格属性。参照日本 70s-90s 品质消费 阶段经验,高端消费品香水、品迎来快速增长。我国香水市场 2017 年起迎来快速增长,2020 年市场规模 109 亿元,疫情之下仍有 10% 增长。

品:处于高速成长期,年轻群体为消费主力。与同为消费品 的香水相似,我国品市场自 2017 年起增速提升至 20%以上,2019 年起以 30%以上增速爆发增长,预计 2021 年我国品市场规模约 5000 亿元,其中据 BCG 调查,38%增长来自内地价差缩小、产品丰富带 来的主动回流,28%来自主动需求增长。目前 80 年以后出生的消费者 贡献我国品 90%+的市场规模,且 50%的市场增量来源于 90 后和 95 后,这与日本“新人类一代”成为 70-90s 品消费的主力军类似。 因此我们认为,在新生代消费者品购买的浪潮下,我国品市 场有望持续快速增长。

5)医美:技术驱动,渗透率存提升空间,轻医美为长期趋势。从消费 心理的角度,尽快医美消费价格高昂,但其功能属性,因此我们 认为当前国内医美消费环境对标日本 70s 品质消费趋势下医美行业快 速发展,而技术环境对标 90s 后轻医美繁荣,处于高速成长期。2019 年我国人均医美疗程量为 0.017,低于日本的 0.029,且从社会消费偏 好和审批政策看,我国人均医美消费空间将显著高于日本。分年龄段 及城市线级看,当前 20-25 岁年轻群体及一线城市医美渗透率显著较 高,长期看在代际更迭(消费偏好提升)以及下线市场升级(购买力 提升)带来渗透率的双重提升下,医美行业坡长雪厚。细分品类方面, 当前我国轻医美疗程占比 70%+,较日本 80%+轻医美占比仍有提升空间, 具体项目参考日本,可关注肉毒注射和光电项目(激光祛斑、脱毛、 光电紧致等)需求提升带来的潜在投资机会。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

拓展知识:夏威夷日系化妆品牌排行榜