前沿拓展:快时尚化妆品牌排行榜

由于可观的性价比,快时尚出海品牌SHEIN受到海外Z世代消费者的喜爱,该品牌在 过去几年对消费者的影响是无可争辩的。

在市场的背后,SHEIN对制造业的影响同样巨大,其开创的极速供应链让一批新品牌能够充分利用自己作为强大零售商的作用。

“SHEIN为线上服装出口业务创造了新的市场标准。如今,低成本的中国品牌可以在网上直接向西方消费者销售产品,计划出海的供应链和品牌则需要遵循相应标准。”fzthinking.com的创始人叶志斌表示,该平台为跨境电商企业提供供应商服务对接。

新涌现的竞品只是SHEIN目前需要面临的挑战之一。随着疫情消退以及新的高端产品并未在消费者中取得成功,该品牌的销售增长已经放缓。更糟糕的是,使该品牌名声大噪的超快时尚商业模式引发了社会对环境破坏和工人剥削的相关指控,这可能会成为阻碍其公开募股的计划。

但在中国制造业的心脏地带广东,SHEIN目前作为市场主要参与者的迹象依然随处可见。

广州南村镇的小巷里一片寂静,回荡着孩子们玩耍的声音,还有制衣车间里的织布机,它们日夜运转,为这家在2021年年销售额飙升至160亿美元的初创公司提供服务。据知情人士透露,即使发展增长速度放缓,但SHEIN今年仍有望增长约50%。

SHEIN、Nike和Champion被制造商们视为重要客户。行业论坛也强调SHEIN作为向海外市场扩张的典范,毕竟其市场价值逾千亿美元 ,超过Hennes&Mauritz AB 和Inditex SA 旗下Zara的总和。

1、对本土供应链的支持

SHEIN对中国纺织业的影响越来越大,因为其崛起始于行业正充满挑战的时期。过去三年中有两年行业利润下降,2022 年上半年下降幅度扩大至17%。经济不确定性、地缘政治紧张局势,以及一系列与疫情相关的防疫限制都削弱了国内外服装消费需求。劳动力和原材料成本的上涨也对工厂造成了沉重打击。

“至少在近几年,SHEIN是中国南方服装供应链的救星,在疲软的需求中为挣扎的工厂提供了巨额订单,并激发了许多本土品牌将目光投向海外市场,寻找新的增长点。”广东省服装服饰协会会长助理何志康表示。

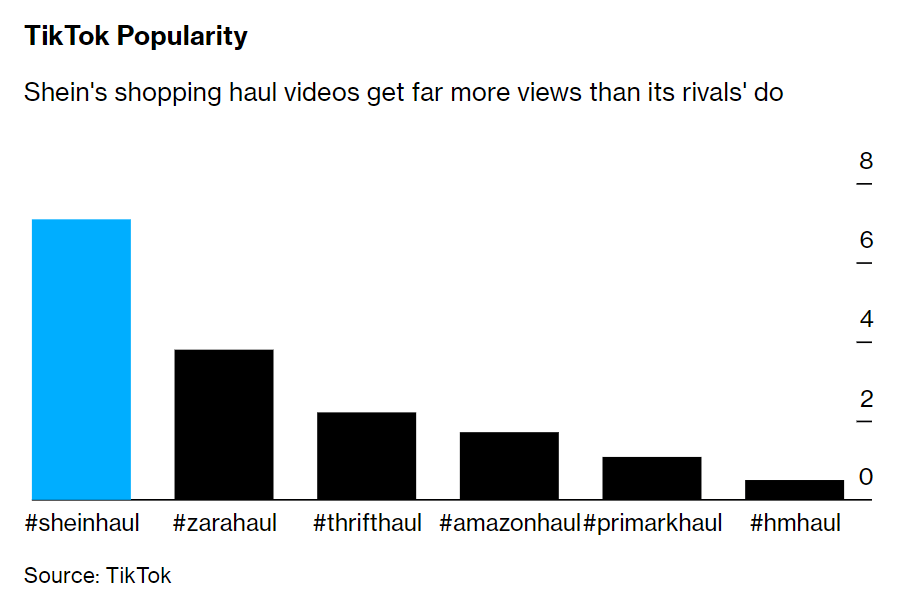

2、TikTok人气度

图源/TikTok

几十年来,中国纺织市场为H&M和Zara等品牌提供了低成本的服装。但是,SHEIN已经找到了进一步挤压系统的方法,使用大量消费者数据洞察市场变化。

虽然Zara的服装从绘图板到集装箱运输在三周内即可完成,但快时尚巨头SHEIN只需要10天的周转时间。

同时,SHEIN还依赖于其合作的承包商,而非投资自己的制造设施,批量订购要求低至50件。这种方法使品牌能够快速响应客户对任何给定商品的兴趣,并做到日推数万件。

SHEIN关注着社交媒体上可以快速复制的流行穿搭,跟踪用户的浏览历史并密切关注评论和时尚活动。其购物视频在TikTok的观看次数也远超竞品。消费者可能会在TikTok上看到穿着泡泡袖衬衫或露肩连衣裙的名人,然后几天之内就会在SHEIN的网站上看到几乎相同的风格——这要归功于其强大的推荐算法,该算法可以分析用户的个人资料、线上习惯和历史数据等。

伦敦Stifel Financial Corp.的分析师Caroline Gulliver表示:“快时尚领域一直存在颠覆者,但SHEIN带来的是规模性应。”

3、 开拓创新

SHEIN的庞大足迹让供应链更加“民主化”。很少有老牌工厂准备与新品牌合作,这些新品牌在SHEIN开辟道路之前很难获得批量订单,这也得益疫情导致的长期客户订单锐减现象有关。防疫封锁推动了线上购物热潮,SHEIN的年收入增长了两倍,新服装业务的准入门槛也降低了。

现在,SHEIN的小批量战略被视为其成功的关键。

广州的服装工厂指出,他们经常因来自SHEIN的小额订单而亏本,但该品牌丰富的客户数据有助于改良从原材料、设计、产能和高生产等各个方面的决策。近几个月,该品牌还试图将小批量生产重新定义为减少浪费的战略,以显示其可持续发展的企业信誉。

由于与该品牌合作,供应商们获得了爆炸式增长。两家仅与SHEIN合作的广东制造商表示,自2019年以来,他们的产量增长了两倍,而广州批发市场的一位摊主则描述了在使用SHEIN数据调整产品系列以适应西方口味后,她的店铺年销售额也出现飙升。

4、疯狂购物潮

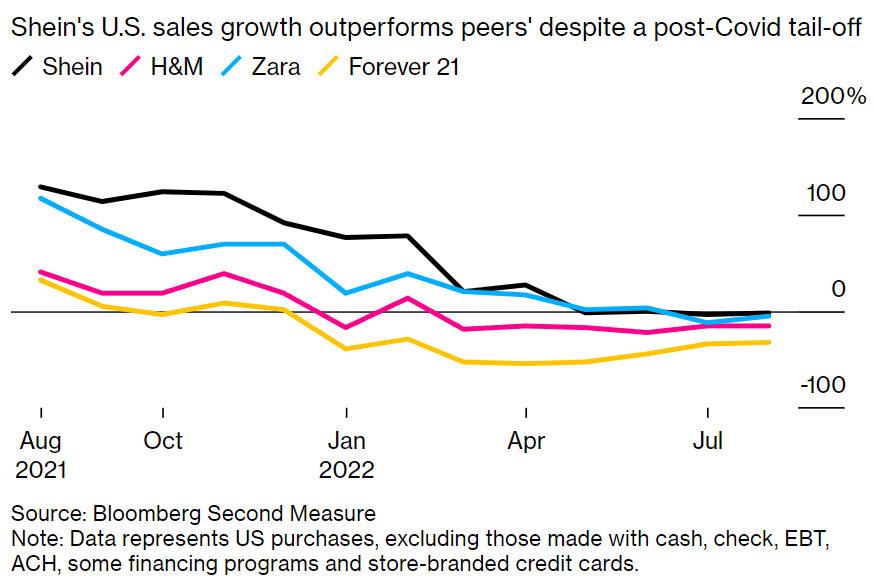

图源/彭博社

SHEIN在美国市场的销售增长情况整体优于同行。

如今,尽管SHEIN庞大的规模限制了小公司的机会,但其他电子商务企业也正在试图复制这家服装零售商的生产模式。

“在过去的两年里,我们看到许多年轻品牌涌现并迅速退出市场,”fzthinking.com的叶志斌表示,“想象一下,SHEIN已经将成本压缩到低限度并享有规模经济,其他人要怎么与之竞争呢?”

5、财大气粗的竞品

SHEIN的风险来自财力雄厚的新贵。

9月,拼多多推出了线上购物平台 TEMU,该平台已在美国Apple Store商店中名列前茅。拼多多是中国线上购物领域的主要参与者之一,通过让消费者直接从制造商购买到产品从而降低消费成本——这家总部位于上海且在美国上市的公司拥有8.8亿年活跃用户群,占据着中国约13%的线上零售份额。

尚未在舞台上得到证实的TEMU正在撒下比SHEIN更广的网络,并销售着从杂货到宠物用品等更广范围的各种商品,而其产品系列定位类似于SHEIN的产品,例如7美元的束腰上衣和99美分的“时尚太阳镜”。

据知情人士透露,TEMU还积极将这家服装巨头的广州供应商作为潜在合作伙伴,并试图通过提供三倍薪酬来吸引其供应链部门的员工。拼多多拥有丰富的资源库——无论是在财务上还是在供应链管理等方面——这增加了它给SHEIN带来的市场风险。

TEMU的一位发言人表示:“我们以批发价为消费者提供由优质制造商生产的、来自世界各地的优质产品。我们相信这种‘直接获取式的’消费体验将改良线上零售体验。”

另一个潜在威胁是Urban Revivo ,其在6月超越Fast Retailing 旗下的优衣库,成为淘宝购物平台上的知名女装品牌 。Urban Revivo比SHEIN的市场定位更高端,凭借其“快时尚和可负担得起的品”标语和美国、欧洲和东南亚等地区拥有18至35岁的目标受众,与SEHIN的市场同质部分依然显而易见。

“我们仍然需要花时间赶上成熟的线上出口商,但在灵活的供应链和品牌管理方面,我们拥有16年的丰富经验作为支持。”Urban Revivo在一份电子邮件声明中表示。

目前,几乎没有迹象表明西方品牌正在模仿SHEIN的生产模式——该模式利用了广东紧密的批发商和车间网络。例如,Zara专注于将其工厂“近岸化”安置在摩洛哥和葡萄牙等地,更靠近其消费群,从而降低部分成本。然而,SHEIN拒此事发表评论。据悉,尽管中国仍然是SHEIN的主要生产中心,但其仍将部分制造业务转移到包括巴西在内 的其他。

随着竞争对手越来越多,加之本身的环境、社会和治理实践可能对其成功构成持续性威胁,以及监督部门对工厂员工面临的恶劣条件的调查等一系列挑战,SHEIN依然任重道远。

然而对于国内的供应商来说,这似乎远不如SHEIN的实力重要。一位管理着数百名工人的陈姓经理表示:“SHEIN是我们的客户,我们会跟随其步伐,并助其不断扩张。”

封面图源/图虫创意

编译/雨果跨境刘志伟

拓展知识:快时尚化妆品牌排行榜